作为一种证券交易制度,做市商制度起源于美国纳斯达克市场,其全称为“全美证券协会自动报价系统” (NASDAQ)。20世纪60年代的美国柜台交易市场是由三类证券公司组成的:批发商、零售商和同时经营批发、零售业务的综合类证券公司。零售商从一般投资者手中买入卖出证券,然后再从批发商手中卖出买入相同的证券,实际上发挥着投资代理人的作用。批发商则对其主营的证券持续报价,满足零售商随时交易该证券的需要。就其执行的功能而言,批发商已经具备做市商的雏形。

为了规范柜台交易市场,美国证监会在1963年建议纳斯达克市场采用迅速发展的计算机和远程通讯技术,以提高柜台交易市场报价信息的及时性和准确性。该市场在1966年成立了专门的自动化委员会,研究在柜台交易市场引进自动化报价的可行性。1971年2月纳斯达克市场系统主机正式启用,标志着“全美证券协会自动报价系统” (NASDAQ)正式成立。全美有500多家证券经纪自营商登记为纳斯达克市场做市商,2500只柜台交易市场中最活跃的股票进入纳斯达克市场的自动报价系统。500多家做市商的终端实现与纳斯达克市场系统主机联结,通过NASDAQ系统发布自己的报价信息。纳斯达克市场的建立表明规范的、具有现代意义的做市商制度已经初步形成。伴随着纳斯达克市场的发展,做市商制度也日益完善。在纳斯达克市场做市商中,包括许多世界上大型投资银行,如美林(Merrich Linch)、高盛(Goldman Sachs)、所罗门兄弟(Salomen Brother)、摩根士丹利(Mogan Stanley)等等。

做市商制度经过近50年的探索与实践中不断完善,在证券市场所起的作用已获得证券界的认可。做市商制度具有活跃市场、稳定市场的功能,依靠其公开、有序、竞争性的报价驱动机制,保障证券交易的规范和效率,是证券市场发展到一定阶段的必然产物,目前已经成为提高市场流动性和稳定市场运行、规范发展市场的有效手段。同时,做市商制度也被应用到数字货币等新兴市场。

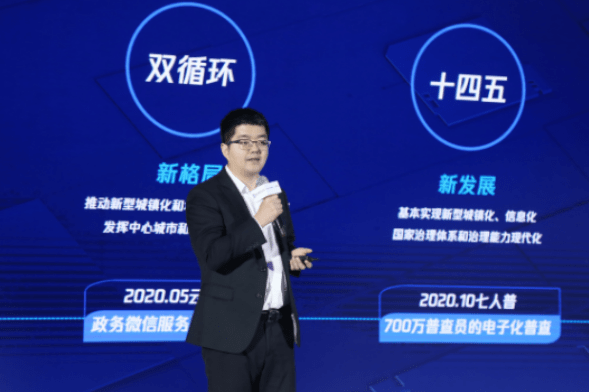

作为欧盟流动性供应商行业领跑者,睿智集团拥有专业的交易平台,使用智能AI系统速配交易订单,共享做市商流量数据,通过先进的高频报价引擎为所有市场参与者(包括基金,银行,自营交易公司,经纪商和资产管理人)提供透明,中立,公平的竞争环境。

为了降低点差,增加市场深度,获取更高的利润点, The Ridge睿智集团自主研发了一套完整的系统 - 阿尔法智能系统Alpha Trade AI System,以更全面的姿态进军国际金融市场。阿尔法智能系统深度融合Ai人工智能技术,拥有智能分析系统秒配订单、智能抛单、智能进行反向交易、智能分析并快速锁定最大利益化价格、智能隐私保安系统、智能交易延迟低至0.04秒等核心功能。借助阿尔法智能系统,The Ridge睿智集团可以为客户提供资产组合管理服务。The Ridge睿智集团向旗下所有对接的经纪商收集订单,并利用专业系统进行分析,并让顶尖风控团队筛选低风险订单进行反向交易。客户可借此加入至股东体系,这意味着The Ridge睿智集团的投资者也能成为做市商的一部分。