《多肽链》原创出品 作者|严睿

中国医学影像设备产业,国潮渐起!

先是12月第一天,东软医疗向港交所再度递交招股书;后有12月最后一日,联影医疗向上交所科创板市场提交IPO申请。在2021年最后一个月,代表着中国医学影像设备企业的“绝代双骄”,同时剑指资本市场。

此前,涉足医学影像领域的迈瑞医疗(300760.SZ)在A股创业板上市,目前市值超4000亿元;另一家早在1997年间就登陆上交所主板市场的医学影像公司万东医疗(600055.SH)如今背靠美的集团,亦欲复辟辉煌。

再者,如奕瑞科技(688301.SH)、万孚生物(300482.SZ)、盈通科技-B(02251.HK)等从细分赛道切入医学影像领域的各种代表性公司,也如撒胡椒面一样纷纷抢滩科创板、创业板以及港股市场,以求做大做强。

而东软医疗与联影医疗两家在产品管线上相似,但在发展历程、成长路径以及市场策略上完全迥异,两者一直是可以代表中国医学影像设备产业发展水平、备受资本市场关注的公司。

此次拟融资124.8亿元的联影医疗,其拟发行估值已经超1000亿元,毫无疑问将成为科创板医疗设备的龙头公司;由于在港股市场没有直接可比的医学影像公司,参照联影医疗发行估值,东软医疗很可能也将达到500亿元以上的市值,成为港交所医疗设备板块的新贵。

无论如何,东软和联影两家公司踏入资本市场,必将推动中国医学影像设备行业更上一层楼,改写国内乃至海外的市场格局。

在资本市场上,这两家公司也将掀起医疗设备产业价值投资的新热潮。

|壹| 外借五势能

“绝代双骄”的时代机遇

从全球医学影像设备市场的发展走势和竞争格局来看,这一领域的中国企业成长之迅猛,更加令人期待。

自上世纪70年代,第一台X-CT问世以来,至今医学影像市场基本上被西方国家牢牢把控,以GE、飞利浦、西门子三巨头组成的“GPS”在全球市场处于相对垄断地位,尽管日本东芝、佳能、日立以及韩国三星在部分领域有所突破,但始终处于被压制的“第二梯队”。

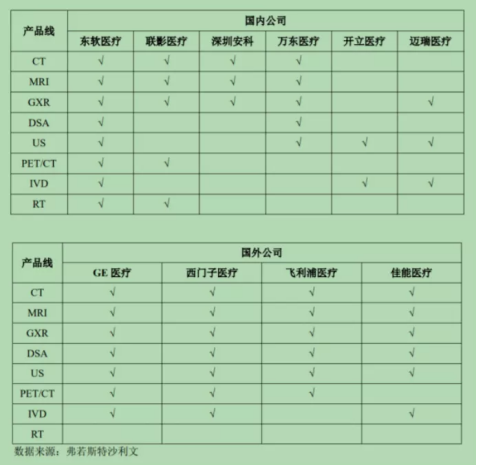

相较而言,发展时间虽短,但基于中国本土医疗设备市场机遇,以迈瑞、东软、联影、万东为头部序列的国产医学影像企业,在研发水平、核心技术、产品竞争力等维度上,呈现出加速度的成长性。

更重要的是,在推进数字化变革方面,中国医学影像设备企业终于有了弯道超车的机会。亦如东软医疗的MDaaS平台,联影智慧医疗云等,数字化技术引领行业发展的趋势已不可挡,而中国企业正在一马当先。

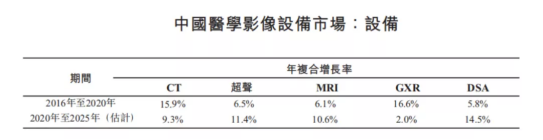

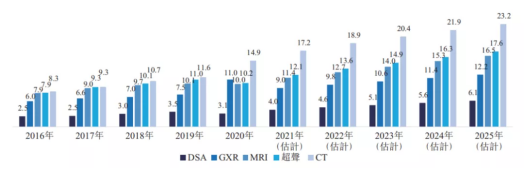

从市场增长趋势来看,全球医学影像设备市场在2016-2020这五年当中,规模从570亿美元放大至638亿美元,年复合增长率为2.8%左右;而预计2021-2025年,这一市场规模则将增至821亿美元,年复合增长率提升至5.2%左右(弗若斯特沙利文数据)。

而根据弗若斯特沙利文对于中国医学影像设备市场的规模统计数据,2016-2020这五年则是从580亿元增至2020年的920亿元人民币,年复合增长率达12.2%;预计2021-2025年,中国市场规模则会增至1418亿元人民币,年复合增长率在9%左右,接近全球增速的2倍。

基于这样的市场整体增长可能,能在医学影像设备全线产品上对GPS等国外设备厂商发起冲击的,目前也只有联影医疗和东软医疗这对“绝代双骄”,这也是资本市场对他们投以高成长预期的原因。

如果深挖未来中国医学影像设备企业的外部成长动能,《多肽链》认为来自五个维度的因素,能够支撑东软、联影们实现竞争跃升,进而改写全球医疗设备市场的格局。

其一是中国医疗服务市场的基本面。一方面是我们正在快速由老龄化社会向老龄社会过度,另一方面是公众对疾病预防、诊断意识的不断增强。而医学影像在很多诊疗应用上,仍然是允许医生获得患者的解剖解构和病理生理视觉图像唯一的技术,因此从需求端来讲,医学影像设备市场仍有巨大的价值释放空间;

其二是中国医疗装备产业的政策面。就在东软和联影递送IPO招股书的去年12月间,工信部、卫健委等十部门联合印发《“十四五”医疗装备产业发展规划》,其中内容就有关于医学影像行业的诸多规划和优惠政策等。近几年政府无论从产业发展规划层面,还是具体操作层面,推出了一系列的政策意见和配套措施,都是医学影像设备企业成长的重要推手;

其三是科技发展驱动国产替代的技术面。近些年,受西方技术霸权封锁,诸多中国产业遭遇“卡脖子”的教训,为医疗装备领域企业敲响了警钟。长期被国外企业把持话语权、定价权的医学影像领域,中国企业的技术突围已经显示出成效,而在一些新技术路线和AI医学影像设备领域,国产品牌也具备了技术自信的足够底气。

其四是国内基层医疗建设的市场面。随着分级医疗体系的发展,占据人口多数的基层医疗对成像中心诊断和治疗的需求会是医学影像设备最大的增长点,并且随着第三方实验室、成像中心等机构落地基层医疗,他们又与大型专业医疗机构形成体系化的建制,这又对医学影像设备公司提出了新的需求。

其五是向海外输出医疗装备和服务的发展面。新冠疫情以来,中国医疗装备制造行业大出风头,完备的产业链体系,靠谱的质量和越来越响亮的市场口碑,使得我们的品牌在全球市场迎来出海的最佳机会。事实上,像东软医疗等中国企业早已出海,并取得了一定的海外市场覆盖。相信,在数字化引领行业发展的未来,海外市场必将是中国品牌崛起的试金石。

|贰| 内修一点功

医学影像的重器突围战

基于中国本土市场的竞争,国产医学影像设备厂商绝不可能只是拾人牙慧,翻过GPS这三座大山才是终极目标。

而围绕CT扫描仪市场的竞争,将会是东软医疗、联影医疗等中国厂商发起突围战的核心战区。毕竟CT作为医学影像设备中最大的细分市场,只有在这个领域插满红旗,国产品牌才敢称雄起。

按照东软医疗招股书数据,2020年全年其CT扫描仪销售金额占比当年总收入的52.6%,2021年上半年则达58.1%;同期,联影医疗的CT销售金额占比数据则为45.14%和53.56%。

事实上,20多年前中国实现医学影像设备“0”的突破,正是从东软医疗研发制造出第一台国产CT机开始的,随后中国第一台螺旋CT、第一台16\64\128层CT,都是东软医疗带来的,“国产CT一哥”自此成名。

在那场突围战中,国产厂商实现的是从无到有,对国外品牌“封锁”市场的突围,是凭借不断的技术创新、绝对的性价比优势和逐渐树立起的市场口碑,国产CT才在中低端市场实现了进口替代。

而今,虽然在64层以上的高端CT市场,GE医疗、西门子医疗、飞利浦医疗仍旧强势,但GPS身后的联影医疗与东软医疗已是步步紧逼之态。毫无疑问,在新一轮的突围战中,国产品牌要实现CT高中低全线市场的全面替代。

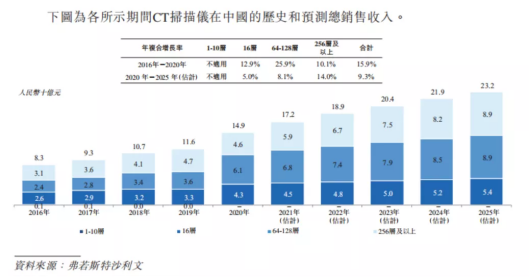

2020年,按销售额计算,中国CT扫描仪的市场规模为人民币149亿元,过去五年时间年复合增长率为15.9%;而按销售量计算,中国CT扫描仪销售规模为6610台,过去五年复合增长率为25.1%(数据来源:弗若斯特沙利文)。

按照弗若斯特沙利文统计数据,2020年中国CT市场的前五大企业共占有84.4%的市场份额,其中按照收入计算,GPS排前三,联影医疗第四、东软医疗第五;按已安装系统总数计算,东软医疗则是国内最大的CT系统制造商,市场份额为10.6%,同时也是中国最大的CT系统出口商。

此外,若按2020年国内新增台数口径,联影医疗在64层CT扫描仪市场以28%的占有率超越GE医疗、西门子医疗,位居首位。这一数据也预示着国产CT厂商的进口替代趋势正在加速。

未来,中国CT扫描仪市场销售额将在2025年达到232亿元人民币,年复合增速为9.3%;同年销售量则预计将达到10803台,年复合增长率为10.3%。

与此同时,CT细分市场也将会发生趋势性改变。在弗若斯特沙利文预测销售收入中,过去五年增速最快的64-128层CT,复合增长率将从25.9%下降至8.1%;而256层及以上的CT则将从10.1%的复合增长率提升至14%左右。

至2025年,256层及以上的CT销量也将达到19.8%的年复合增长率,为未来CT市场中增长最快的细分市场。而按收入及销售量计,东软医疗在中国销售256层或以上CT扫描仪的制造商中位列第一。

因此不难展望,未来四五年内,高端CT市场上,东软医疗与联影医疗为代表的国产厂商将对GPS的地位发起冲击,并且大概率会在增速上超越GPS,在市场份额上也很可能实现超越。

除了CT扫描仪外,东软医疗与联影医疗在产品管线上,也早就在打造医学影像设备的全线布局。CT的发展轨迹也将是这两家国产品牌在其他品类医学影像设备上的缩影。

甚至在局部的影像设备品类和如光子计数CT等新技术领域,国产厂商在整体研发水平、核心技术、关键部件、产品品质上,开始引领市场发展的走向。

|叁| 登陆资本市场

中国厂商全球竞争的新起点

然而,真正超越GPS,对于中国医疗设备厂商来说,仍是件无法想象的事情,因为竞争绝不是止于某项技术或者某一品类层面上的市场角逐。

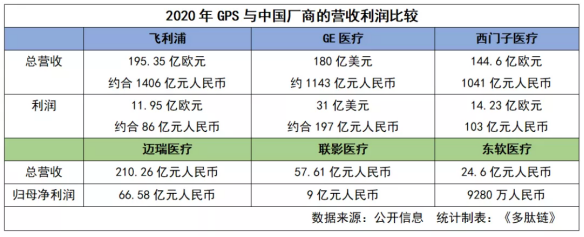

现实点说,如果比较综合实力,GPS亦或是佳能医疗、医科达、瓦里安对联影医疗、东软医疗,都是绝对的实力碾压,即便是市值超过4000亿元的迈瑞医疗也就是个弟弟。

抛开历史发展成因,《多肽链》认为新兴的中国医疗设备厂商与GPS等行业巨头的差距是全方位的:

在全球市场的运营与渗透能力上,落差巨大。大半个世纪前,GPS就已经把他们的医疗设备卖到了全球,从而奠定下今天的江湖地位。而中国厂商参与全球竞争往长里说也不过是近十几年间的事。

除迈瑞医疗2020年海外销售占比达52.84%外,顶着国内最大CT系统出口商的东软医疗2020年的海外收入占比也不过19.9%;同期联影医疗的海外销售占比仅为4.21%。具备全球化竞争力,尤其是在欧美等主要购买力市场占据一席之地,才能言之中国厂商进入全球竞争序列。

营收、盈利等财务指标能力上,差距惊人。没有绝对的财务实力,那么研发投入的绝对值、抵抗风险以及进行资产并购,也就无从谈起。从GPS2020财年的业绩数据来看,GPS仍旧独步天下,不过迈瑞医疗的业绩也让联影与东软医疗看到未来的希望。

2020年,迈瑞医疗实现总营收210.26亿元人民币,同比增长27%;联影医疗营收为57.61亿元、东软医疗则为24.6亿元人民币。在营收增速上,中国厂商却是远高于陷入滞涨甚至负增长的GPS。

运用资本杠杆规模化资产并购能力上,云泥之别。纵观GPS的发展历程,部分甚至大部分业务条线是通过资产并购的方式获取技术、市场,并在其品牌与资本实力的加持下,做大产业的。可以说,资产并购是GPS实现转型或领域突围的“必杀技”,而这恰是中国厂商难以企及的。

除了迈瑞医疗完成过较大资产规模的海外并购外,东软医疗、联影医疗还处在通过内生性发展做大规模的阶段。反观GPS,近三年飞利浦与GE医疗均保持着每年几十起在医疗技术资产的并购,而西门子医疗则在2020年8月间以164亿美元并购了美国瓦里安医疗系统公司,震惊业界。

前沿医疗技术的探索、储备和开发能力上,仍要追赶。即便体量巨大,市场惯性巨大,但GPS等国际化公司仍旧在前沿医疗技术上有着充沛的研发动能,包括在AI医疗技术等方向上,也是投入巨大。在这一点上,中国厂商中期内还只能在某些细分领域实现突破或者领先。

进行这种多维度的比较,并非是打击国产医疗设备厂商的发展自信。相反,《多肽链》认为这种与国际化厂商的巨大差距正是中国厂商发展空间和潜力的展现。

而在当前,从整体产业发展的视角来看,东软医疗、联影医疗等已经显露起势苗头的中国厂商,仍然需要在做大规模、夯实竞争力上获得更多支持,比如进入资本市场进行直接融资等。

2018年3月间,早先完成拆分的西门子医疗在法兰克福交易所上市,成为欧洲市场近年来最大的IPO之一;同阶段上,飞利浦则是一边剥离其照明业务,一边加码医疗健康板块资产;而就在去年11月10日,GE宣布组建三家公司,GE医疗正是其一。

毫无疑问,借助资本市场来壮大发展,是GPS和中国厂商都必须重视的一项计划。对于联影医疗和东软医疗而言,在医学影像领域的突围,还在于学会利用资本市场实现全面升级。

固然资本市场对于他们有所预期,但更多是联影医疗、东软医疗这样的公司应该经营好在资本市场的口碑与形象,争取更多价值投资的拥趸,以乘风破浪,实现突围。

4000亿元人民币市值的迈瑞医疗和660亿欧元的西门子医疗,就摆在那里,这是东软医疗和联影医疗登陆资本市场后,未来将要成为的样子。